出口暂强,消费暂弱——1-2月经济数据前瞻

来源于:英为-推荐

发布日期:2025-03-11 09:07:38

主要受食品价格偏弱和春节错位因素影响,预计2

月份CPI

同比或降至-0.8%

左右,CPI

环比约-0.3%

。节后食品价格降幅明显。从需求端来看,春节过后进入需求淡季;供给端来看,天气偏暖利好蔬菜生产和采收,前期蛋鸡新增产能较多且气温利好生产,生猪供给持续宽松。供给充足、需求转弱,导致食品价格弱于季节性,蔬菜均价下跌2.4%,鸡蛋均价下跌13.6%,猪肉均价下跌3.8%。能源方面,油价影响传导存在滞后,成品油零售价基本保持平稳。

核心价格方面,节后出行文旅、家庭服务等需求回落,同时劳务供给增加,预计核心CPI环比将下跌0.3%(今年1-2月份的旅游价格弱于往年,该值与CPI服务的相关性较好)。

预计2

月份PPI

同比在-2.2%

左右,PPI

环比约-0.1%

。节后复工复产,市场采购需求回升,2月份PMI价格有所改善,主要原材料购进价格指数和出厂价格指数分别为48.5%和50.8%,分别较上月回升1.1和1.3个百分点。与PMI价格表现相对应,商务部的生产资料价格指数、生意社的BPI的2月均价也有所回升。比较背离的是,高频上游价格表现弱于1月份,主要是煤炭、原油、水泥价格降幅较多,这种情况在今年1月份(高频价格涨但PPI环比降幅扩大)和过往也时常出现,可能与传导时滞、实际成交价与市场报价存在差异有关,此时应以PMI价格和综合指数为准。

一方面,从PMI生产指数来看,1-2月平均为51.1%。去年同期为50.5%,环比或不弱于去年同期。另一方面,从生产的高频数据来看,或受投资、出口的正向影响,货运情况较好。高速公路货车通行量,开年以来九周合计增速为5.1%,去年11-12月合计增速为3.6%。

预计1-2月以美元计价的出口同比为4%-5%,进口为1.5%左右。

出口方面,企业“抢出口”或仍支撑出口偏强,但基数因素或导致同比读数边际下滑。基数偏高或拖累同比读数。2024年1-2月出口平均达2640亿美元,为2010年以来同期第二高,仅次于2022年1-2月平均2690美元;环比上一年12月-12.9%,也是历史同期第二高点,远高于过去十年同期平均-23.8%。不过多个高频数据显示1-2月出口表现或仍偏强。一是我国监测港口集装箱吞吐量1-2月的八周内同比2024年1-2月上涨10.3%,去年12月四周同比为13.8%。二是1月摩根大通全球制造业PMI回升至荣枯线上,为50.1%,去年12月为49.6%。2月海外主要经济体(美、欧、英、日、印)制造业PMI均值进一步升至50.1%,1月为49.6%,去年12月为48.3%。三是日韩1月从中国进口同比1.4%,低于去年12月同比5.3%;环比6.1%,与过去20年同期均值(6.7%)大体持平。

进口方面,整体需求或仍相对偏弱,不过贸易摩擦风险预期下,企业可能有一定程度的提前进口。一是PMI进口分项指数1-2月均值48.8%,环比去年12月回落0.5个百分点,环比降幅比过去十年同期均值有所收窄。二是1-2月韩国对中国出口累计同比-8.1%,低于去年12月同比8.6%。三是进口干散货运价综合指数月均同比方面,1-2月平均为-23.5%,略高于去年12月同比-30.9%。

预计1-2

月固投增速为4.5%

。其中,1-2

月房地产投资增速为-9.0%

,制造业投资增速为9.0%

,基建(不含电力)增速为7.0%

。

主要有两方面的考虑。一是“开门红”的诉求下,与信贷一样,预计投资也会靠前发力。且,参考经验规律来看,1-2月固投增速一般高于全年固投增速。二是从存量施工项目来看,2024年12月施工项目有所回升,累计施工项目计划总投资额增速回升至4.0%,好于1-11月的3.1%。2024年12月建筑业PMI新订单跳升至51.4%。或会带动开年投资回升。从施工数据来看,部分数据有所好转,例如螺纹钢,开年以来八周的表观消费合计增速为2.2%,去年11-12月合计增速为-9.7%。

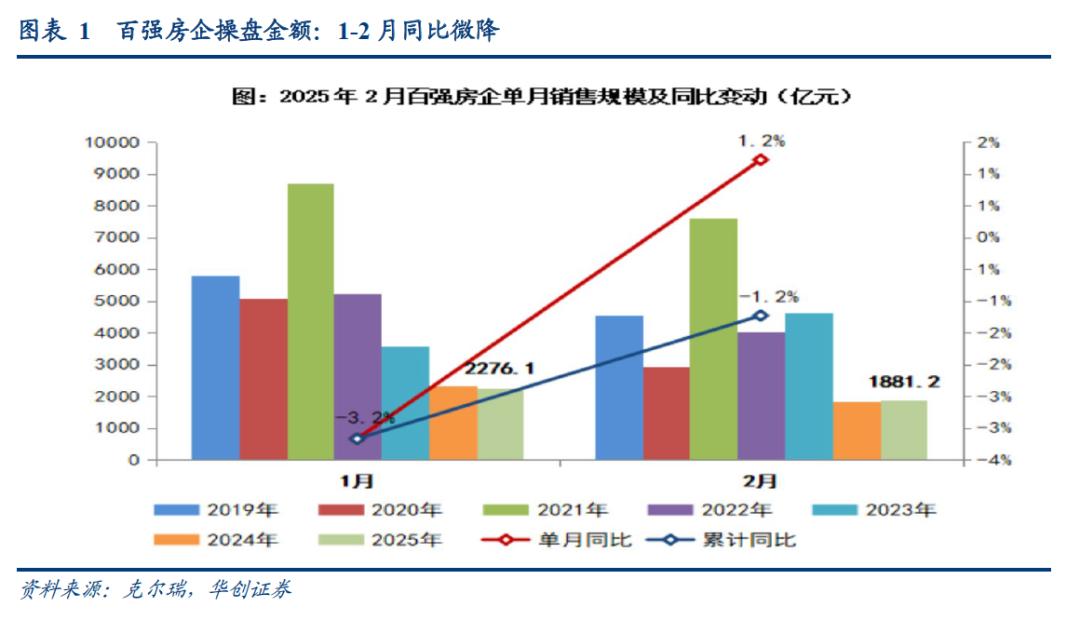

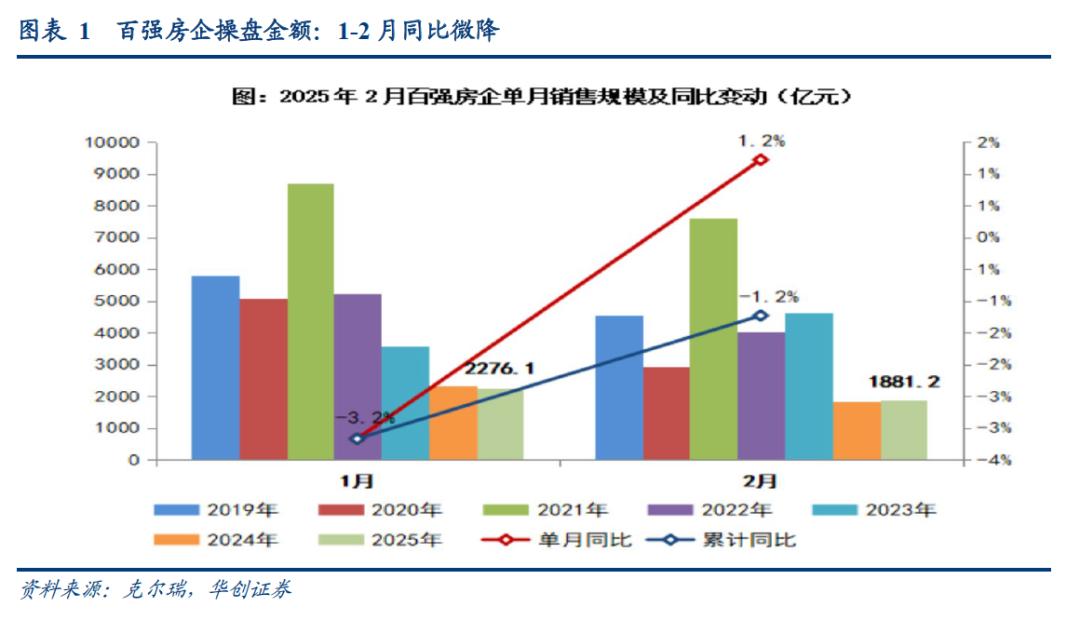

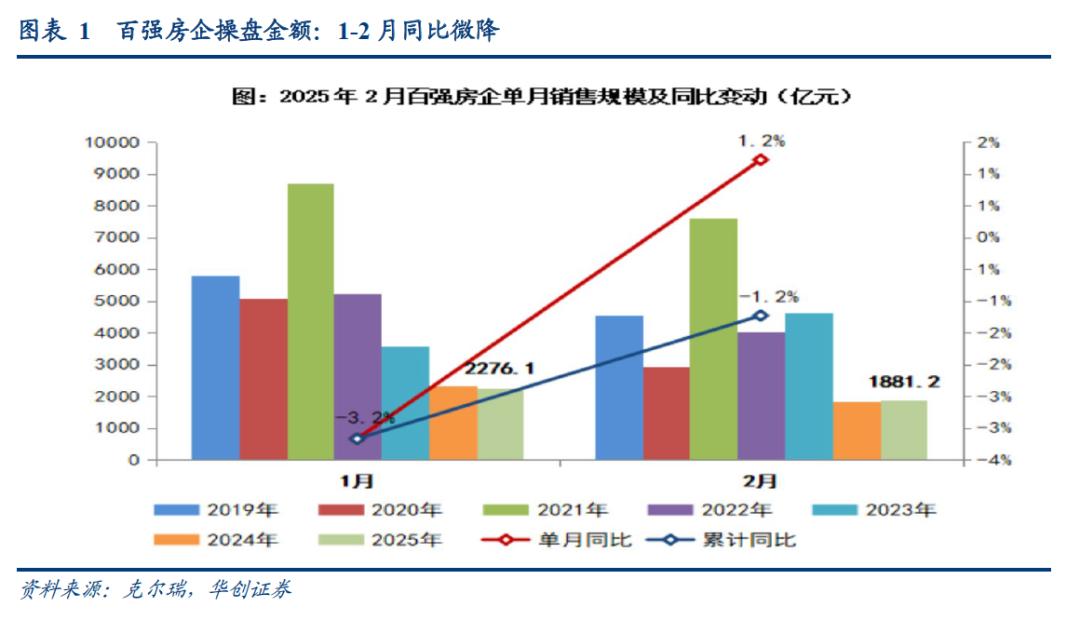

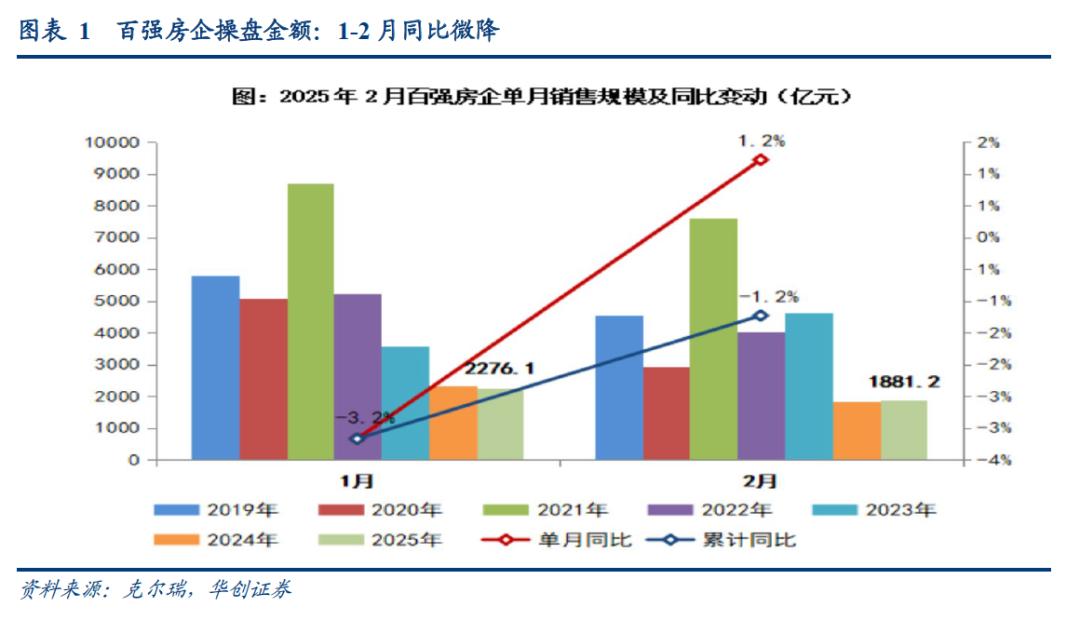

从高频数据来看,1-2

月销售情况与去年同期接近。一方面,据克尔瑞统计,1-2月百强房企操盘金额累计同比增速为-1.2%。

另一方面,据

Wind

统计,1-2

月30

大中城市商品房成交面积同比增速为0.6%

。

预计1-2

月社零增速在3.0%

左右,低于去年12

月的3.7%

。

主要有两个方面的思考。一是春节假期消费,根据商务部数据,“2025年春节假期全国重点零售和餐饮企业销售额比2024年同期增长4.1%”,参照往年经验看,1-2月的社零要低于春节消费。例如2024年,“全国重点零售和餐饮企业销售额按可比口径同比增长8.5%”,1-2月社零增速为5.5%。

二是汽车增速的回落。据乘联会数据,截止至2月23日,今年以来汽车零售同比增速为-0.1%,低于去年12月的11.8%。

2月新增社融预计3万亿,较去年同期多增1.58万亿。社融存量增速预计在8.4%左右。2月M2同比预计7.2%左右;新口径M1同比预计0.1%左右。

贷款层面,2

月针对实体的贷款预计新增1.4

亿,新增量较2024

年同期同比多增约4500

亿。考虑到建筑业PMI

仍相对偏弱,我们预计企业中长期贷款仍表现较差,不过春节效应影响下,居民贷款预计同比明显多增。

债券层面,2

月政府债+

企业债预计净融资1.9

万亿左右。根据wind数据推断,2月政府债券净融资额同比去年同期多增1万亿;企业债券净融资额同比去年同期多增1300亿。

非标融资(未贴现银行承兑汇票,信托贷款,委托贷款)

2

月约与去年持平。其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销等),我们预计2月同比去年基本持平。

已是InvestingPro会员?点击此处查看

尚未订阅InvestingPro,点击此处订阅最高优惠45%。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险

自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信

息并未经过本网站证实。